美国达科塔黄金公司完成7500万美元公开募股定价

2026-02-11 14:19

收藏

达科塔黄金公司(NYSE American: DC)于2026年2月9日宣布了其在美国市场的公开募股定价。该公司计划发行约1233.6万股普通股,每股面值为0.001美元。此次公开募股预计将在2026年2月11日左右结束,前提是满足常规的交割条件。

根据估算,这次公开募股在扣除费用前可为达科塔黄金带来约7500万美元的总收益。如果承销商完全行使期权,这一金额可能提升至约8625万美元。公司表示,募股所得净资金将主要用于补充营运资本及其他一般性公司支出。

本次公开募股由BMO资本市场和丰业银行担任联席账簿管理人,Canaccord Genuity、CIBC资本市场、Agentis资本市场、H.C. Wainwright & Co.、RBC资本市场和D. Boral资本作为联席管理人参与。承销商还获得了一项期权,可在30天内额外购入最多185.04万股普通股,相当于本次发行股份的15%。

达科塔黄金公司的公开募股基于其已向美国证券交易委员会(SEC)提交的S-3表格储架注册声明。投资者可通过SEC网站获取相关招股说明书,或联系BMO资本市场及丰业银行获取文件副本。公司提醒,本新闻稿不构成证券销售要约,具体交易需符合相关法规。

达科塔黄金是一家专注于黄金勘探与开发的企业,总部位于南达科他州利德市。该公司致力于振兴霍姆斯特克地区,拥有覆盖约4.9万英亩的高品质黄金矿产资产。此次公开募股旨在支持其业务发展与资源开发计划。

本简讯来自全球互联网及战略合作伙伴信息的编译与转载,仅为读者提供交流,有侵权或其它问题请及时告之,本站将予以修改或删除,未经正式授权严禁转载本文。邮箱:news@wedoany.com

相关推荐

中国粤桂股份获广东玻璃用石英岩矿采矿权

2026-02-11

青山集团、南钢股份、中集安瑞科拟合作共建新项目

2026-02-11

中国湖北一年新发现矿产地7处,恩施页岩气勘探获重大突破

2026-02-11

中金岭南召开2026年工作会:谋全球有色金属全产业链复兴

2026-02-11

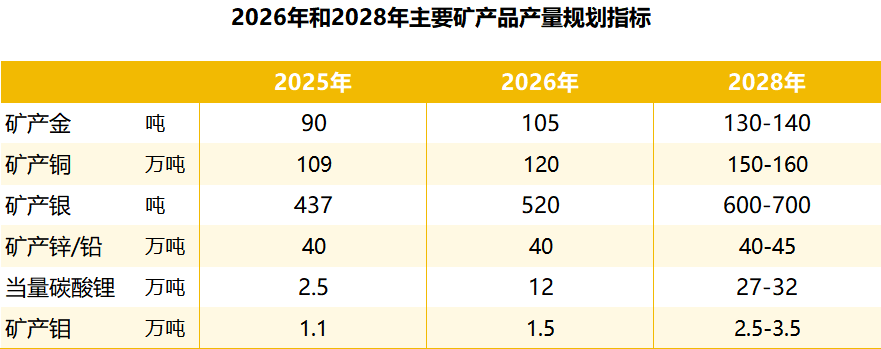

紫金矿业发布新规划:2035年建成“超一流”国际矿业集团

2026-02-11

中冶铜锌部署海外业务:力促巴基斯坦两铜矿项目年内开工

2026-02-11

中冶铜锌部署海外业务:力促巴基斯坦两铜矿项目年内开工

2026-02-11

中国有色集团与中国黄金集团签署战略合作框架协议

2026-02-11

中冶武勘第五届“智筑新底座,诚启新篇章”项目成果比拼大赛暨企业开放日落幕

2026-02-11

中国酒钢集团在西藏林芝设立2000万元贸易子公司

2026-02-11

最新简讯